Cameroun : Alios Finance fait coter son 3e emprunt obligataire à la BVMAC

Passé sous le giron de Crédit d'Afrique Group, l'établissement de crédit-bail envisage de nouvelles sorties sur le marché domestique pour soutenir l'extension de ses activités au Cameroun et dans la CEMAC.

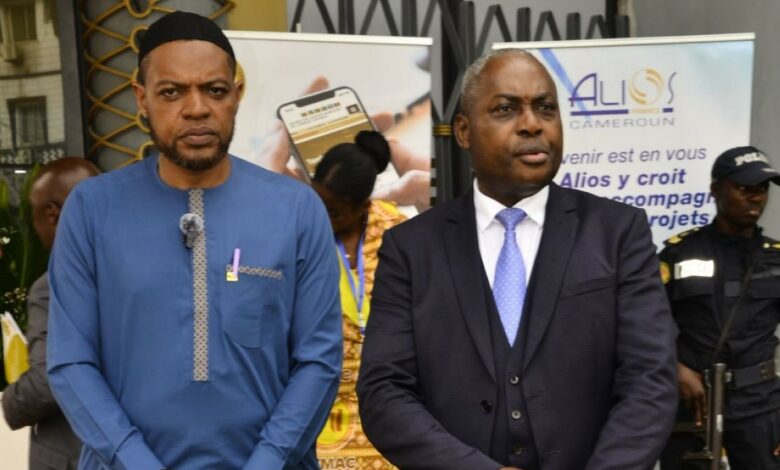

Le 3e emprunt obligataire d’Alios Finance Cameroun, émis sur le marché financier de la Cemac, a été admis ce 5 février à la cote de la Bourse des valeurs mobilières d’Afrique Centrale (Bvmac). C’était au cours d’une cérémonie solennelle à laquelle prenaient part les autorités du marché financier sous régional, les sociétés de bourses, et l’équipe dirigeante d’Alios.

Lancée en juillet 2023, l’emprunt du crédit bailleur camerounais consistait en une émission de 1 million d’obligations au prix unitaire de 10 000 FCFA, pour une enveloppe globale recherchée de 10 milliards de FCFA (17 millions de dollars). L’établissement financier avait opté pour un taux d’intérêt variable adossé à deux tranches. La première (Tranche A), d’un montant de 7 milliards, était rémunérée à 6,5% sur 5 ans. Tandis que la tranche B, plus courte, visait à collecter les 3 milliards de FCFA restants sur 3 ans. Au terme des souscriptions, la société a empoché un montant global de 8, 080 milliards FCFA équivalents de 808 088 titres de créances pour un nominal de 10 000 FCFA.

lire aussi : Titres de créances négociables : Alios Finance Cameroun lève 2,5 milliards de Fcfa

A la cote de la bourse, l’inscription des titres « AFCM 6,5 % BRUT 2023-2028 » et « AFCM 6 % BRUT 2023-2026 » viennent porter à 16 le nombre de lignes obligataires ce qui fait progresser de 0,65% l’encours des dettes cotés à 1 255,5 milliards FCFA. C’est la troisième cotation d’obligations pour l’entreprise sur le marché régional après celles de 2018 et 2021. Avant cela, Alios Finance privilégiait des placements privés pour lever des fonds, notamment en 2007 et 2008 avec des levées respectives de 2 milliards et 3 milliards FCFA.

Un impact considérable sur l’entreprise

Le recours au marché financier sous régional pour mobiliser de la trésorerie a été capital pour soutenir les performances financières et opérationnelles d’Alios Finance à travers le Cameroun. « La bourse a été un outil puissant pour soutenir le développement de notre institution au Cameroun », a déclaré Georges FOTSO, le Directeur général avant de détailler, « depuis 2018, Alios est passé d’un portefeuille de 38 milliards à 63 milliards de nos jours avec un niveau de prêts non performants n’atteignant pas 8 %. Nos résultats sont passés d’une moyenne de 650 millions à plus de 1,5 milliard en 2023. Nos fonds propres sont passés de 7 milliards à plus de 12 milliards ».

Au plan opérationnel, l’activité du crédit bailleur s’est densifié auprès de sa clientèle. « Nous sommes également intervenus dans divers secteurs exigeant de gros investissements en équipements notamment le transport de personnes, les activités industrielles, les activités logistiques, l’industrie forestière, etc. avec lesquels nous avons d’ailleurs noués quelques partenariats stratégiques dans certains secteurs dont l’industrie (SYNDUSTRICAM) et le transport (GTTC) dans le but d’optimiser et de booster notre contribution au développement de notre économie, » a-t-il ajouté.

lire aussi : Emprunt obligataire à tranches multiples : Alios Finance Cameroun lève 8 milliards de F sur 10 milliards sollicités

De nouvelles émissions en vue

Cette nouvelle cotation intervient après que Tunisie Leasing et Factoring, la maison mère d’Alios ait annoncé la cession de ses activités au Cameroun à Crédit D’Afrique Groupe, holding contrôlée par l’homme d’affaires ivoirien Serge Bilé. Les filiales ivoirienne et gabonaise font également partie de la transaction.

Avec cette acquisition et après 65 ans au Cameroun, Alios compte se déployer davantage dans l’environnement financier camerounais et sous régional. Sur les cinq prochaines années, a déclaré Georges Fotso, l’établissement pourrait être appelé à solliciter davantage les investisseurs domestiques. « Le Groupe compte se déployer sur de nouveaux services et sur de nouveaux territoires en Afrique centrale sur les cinq prochaines années. La mobilisation des ressources, tant en augmentation de capital ou en emprunt obligataire voire en emprunt convertible, sera au cœur de nos réflexions stratégiques pour intéresser la communauté financière à une contribution plus renforcée au développement de nos activités en Afrique centrale ».

A LIRE AUSSI :