L’HEBDO DE LA BOURSE par Financia Capital – Du 10/11/23 au 17/11/23

La BVMAC clôture la semaine sur une capitalisation flottante de FCFA 66,13 Mds, une note stable comparée à la semaine précédente.

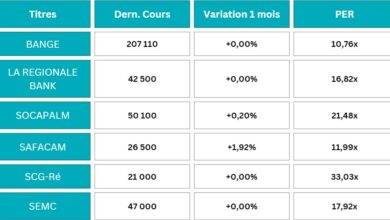

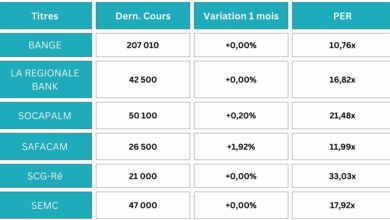

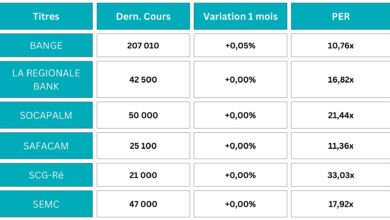

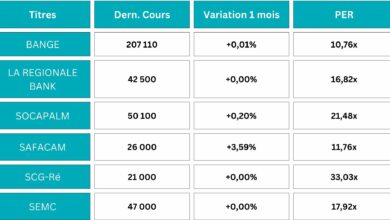

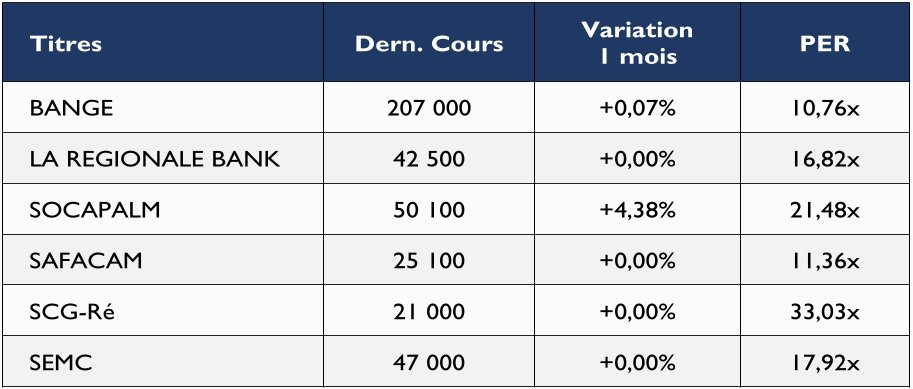

Analyse de la cote

- Performance hebdomadaire : La BVMAC clôture la semaine sur une capitalisation flottante de FCFA 66,13 Mds, une note stable comparée à la semaine précédente.

- Volumes échangés : 80 titres ont été échangés pour une valeur totale de transactions de FCFA 4,01 M (<100%). Les échanges ont essentiellement porté sur les titres SOCAPALM (100%)

Par ailleurs, le carnet d’ordre du marché indique une baisse du volume demandé chez le titre LA REGIONALE BANK (-100%). Du côté de l’offre, il indique une hausse du volume offert sur les titres SEMC (+100%) et SOCAPALM (+53%) contre une baisse du volume offert chez LA REGIONALE BANK (-9%).

Marché Actions : +0,00%

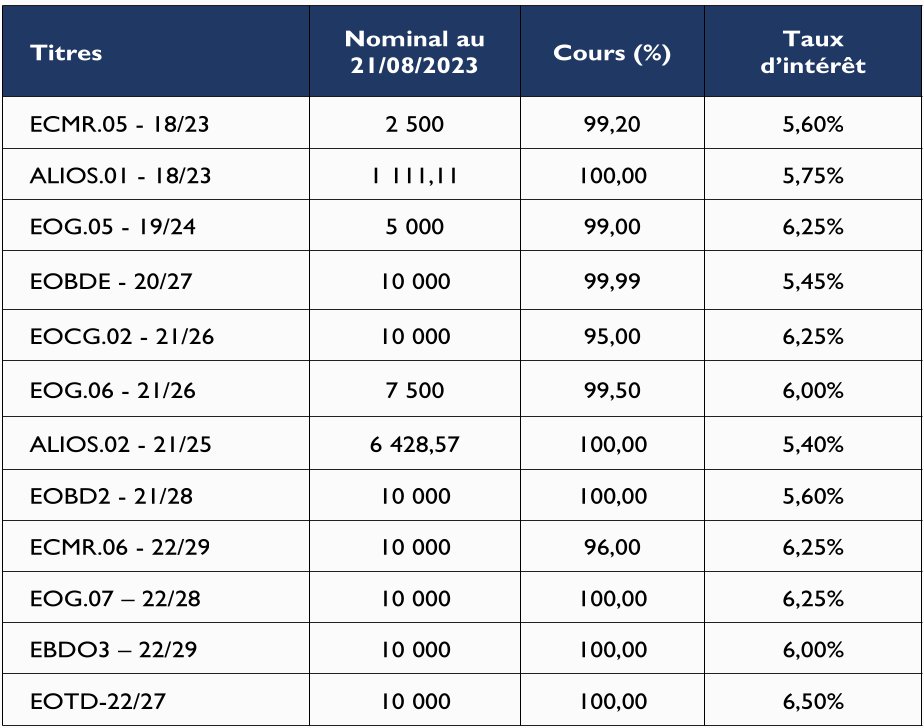

Marché Obligataire : +0,00% (FCFA 1 200,11 Mds)

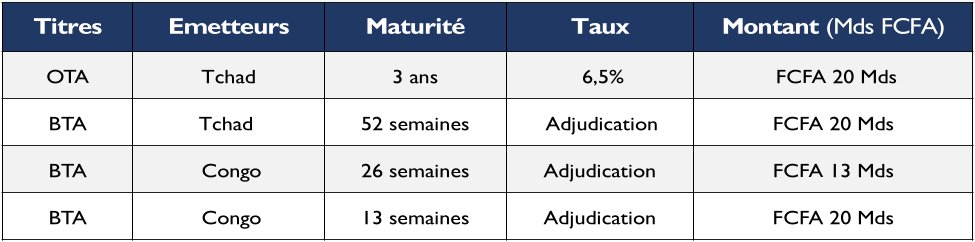

Marché des titres publics

Le marché monétaire de la BEAC mettra en adjudication les titres publics ci-dessous lors des séances d’adjudication du 06 au 08 Novembre 2023 :

Faits Majeurs

- Mise en paiement du dividende de l’action Banco Nacional De Guinea Ecuatorial (BANGE) pour le compte de l’exercice clos au 31 décembre 2022. Le montant du dividende net à percevoir est de FCFA 8 397,4 par action cotée en bourse ;

- Tenue de la deuxième édition de la Journée de l’Émetteur en Guinée Équatoriale, organisée à Malabo du 21 au 22 août 2023 par la COSUMAF. Cet évènement qui réunit les différents intervenants du marché financier d’Afrique Centrale a pour objectif de : (i) poursuivre la sensibilisation auprès des entreprises privées et celles désignées par l’État de Guinée équatoriale, (ii) évaluer les résultats obtenus dans l’accompagnement de la cession en capital des participations publiques de l’État de Guinée Équatoriale et (iii) accélérer l’entrée de nouvelles entreprises éligibles en bourse ;

- Avant-dernière semaine de souscription à l’emprunt obligataire de l’État du Gabon « EOG 6,25% Net 2023-2028 ». Pour la troisième fois en trois ans, le Gabon prévoit de lever sur le marché financier d’Afrique Centrale FCFA 150 Mds rémunérés au taux annuel de 6,25% avec un différé d’un an. Les fonds collectés au cours de cette opération serviront d’une part au financement des projets contenus dans le Plan d’Accélération de la Transformation (PAT) et d’autre part à la titrisation d’une tranche de la dette intérieure de l’État du Gabon ;

- Signature d’une convention de garantie de portefeuille d’un montant de FCFA 200 Mds entre l’État du Cameroun et quelques structures financières opérant au Cameroun. Il s’agit notamment de 15 banques et 37 microfinances. La mise en œuvre de cette facilité de garantie permettra à l’État du Cameroun d’accorder son aval aux entreprises publiques et privées pour des emprunts intérieurs. La mise en place de ce dispositif vise à: (i) améliorer la qualité de financement et (ii) accroître le volume de crédits accordés par le secteur bancaire aux entreprises privées, en particulier les Petites et Moyennes Entreprises (PME) ;

- Lancement par la Banque des États de l’Afrique Centrale (BEAC) le 11 août 2023, d’un appel d’offres de FCFA 50 Mds auprès des banques de la Communauté Économique et Monétaire de l’Afrique Centrale (CEMAC) dans le cadre de ses opérations de reprise de liquidité de long terme. Cette opération a été souscrite à hauteur de FCFA 30 Mds (60% de taux de souscription).

Le Mot Eco

Cotation multiple

Pratique courante sur les marchés financiers, la cotation multiple est le fait pour une entreprise d’être cotée sur plusieurs places boursières à la fois. Cela signifie que les actions de cette entreprise peuvent être achetées et vendues sur plusieurs marchés, ce qui peut avoir des avantages pour les investisseurs et l’entreprise elle-même. La cotation multiple présente des avantages tels que l’élargissement de la base d’investisseurs, l’augmentation de la visibilité et l’amélioration de la valorisation de l’entreprise. Elle peut également offrir une plus grande liquidité due au fait qu’il y a plus de personnes qui peuvent acheter et vendre des actions de cette entreprise. Cependant, la cotation multiple peut également entraîner des coûts supplémentaires en termes de frais juridiques et comptables et une complexité accrue dans la gestion de l’entreprise car elle doit se conformer aux règles et réglementations de plusieurs bourses pouvant être dans des environnements règlementaires différents. On peut également assister à une hausse de volatilité accrue des actions du fait d’un arbitrage recherché par les investisseurs. À titre d’illustration, MTN Group la holding sud- africaine de télécommunications a opté pour une cotation multiple. Cette dernière est cotée sur les bourses de Johannesburg, Lagos et Namibie, ainsi que sur la Bourse de Londres. Ainsi, cette cotation multiple lui permet d’accéder à un éventail d’investisseurs internationaux et par conséquent d’accroitre sa visibilité à l’international.