Rothschild & Co sera l’arrangeur du prochain eurobond du Cameroun

La Banque d’affaire a été retenue par le Président de la République pour mener cette opération qui vise à refinancer l’emprunt de 450 milliards du Cameroun sur le marché international des capitaux.

L’on en sait plus sur l’opération de refinancement de l’eurobond du Cameroun émis en 2015. Comme annoncé par EcoMatin dans son édition N°419 du lundi 05 avril 2021, le pays compte effectivement émettre cette année une nouvelle euro-obligation pour rembourser la première dont les titres sont cotés à la bourse de Dublin en Irlande. L’information est contenue dans une correspondance adressée le 24 mars dernier au ministre des Finances par le ministre d’Etat, secrétaire général à la présidence de la République(Sgpr), et dont EcoMatin a pu obtenir copie. « J’ai l’honneur de vous faire connaître que le président de la République a marqué son accord pour conduire une opération d’émission de 450 milliards de FCFA sur le marché international, en vue de racheter l’Eurobond en cours » écrit Ferdinand Ngoh Ngoh. Pour des questions de forme, cette nouvelle entrée devrait être inscrite dans la loi des finances de l’année courante. C’est pourquoi Paul Biya demande à son ministre des Finances de lui présenter un projet d’ordonnance « afin de revoir à la hausse le budget de l’Etat 2021 à hauteur du montant à mobiliser», écrit le SGPR. Au ministère des finances, l’on s’active depuis lors pour préparer le retour du Cameroun sur le marché international des capitaux. Retour qui devrait intervenir « au plus tard à fin juin de cette année», nous souffle une source interne.

Lire aussi : Le Cameroun de retour sur le marché des eurobonds pour un emprunt de 450 milliards

Rothschild & Co

Pour structurer son opération, le Cameroun ne lancera pas un appel d’offres, comme cela est de coutume, pour désigner un prestataire. Selon la correspondance susmentionnée, Paul Biya a déjà jeté son dévolu sur Rothschild & Co ; une holding financière cotée sur Euronext (principale place boursière de la zone Euro) et contrôlée par les branches française et anglaise de la famille Rothschild. Au centre des marchés financiers depuis plus de 200 ans, l’entreprise propose des conseils en matière de stratégie et de financements, de fusions et acquisitions, ainsi que de solutions d’investissement auprès des grandes entreprises, familles et des gouvernements à travers le monde. Le chef de l’Etat demande que le groupe franco-britannique soit recruté comme « Mandated Lead Arranger » dans le cadre de l’opération en préparation. Sur le marché financier, le Mandated Lead Arranger encore appelé teneur de livre actif est responsable de la tenue du carnet d’ordres de l’investisseur et de la détermination de la part de l’obligation allouée à chaque investisseur. Il se charge également de donner des conseils sur toute la documentation relative à l’émission, et organise des roadshows pour sensibiliser les investisseurs. Dans les transactions obligataires plus importantes, il y a généralement plus d’un teneur de livre actif, formant un groupe de teneurs de livre conjoints.

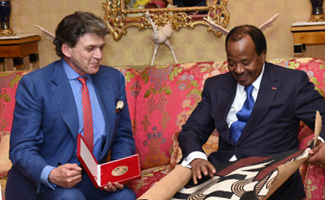

Pour l’instant, aucune raison n’a été avancée sur le choix de ce prestataire international de renom. Mais sans doute, le passif amical du chef de l’Etat avec la famille Rothschild et plus particulièrement l’ancien PCA du groupe financier éponyme, Benjamin de Rothschild, décédé en début de cette année, y est pour quelque chose. Le banquier était présenté comme un « ami personnel » du président Paul Biya. Leur dernière apparition en public date du 26 mai 2015, date à laquelle le baron de la finance avait été reçu par le chef de l’Etat à la résidence principale du Palais de l’Unité. Pour le refinancement de l’Eurobond du Cameroun, le groupe financier d’Investment Banking aurait fait une offre des plus intéressantes.

Lire aussi : Service de la dette : Ecobank propose de refinancer l’eurobond du Cameroun

Prise ferme

Sur les marchés financiers, l’un des éléments qui prime dans le choix d’un prestataire chargé d’arranger un emprunt obligataire, c’est le contrat de prise ferme ou « bought deal ». Il s’agit d’un engagement que prennent les prestataires de services d’investissements à acheter un volume de titres, avant que ceux-ci soient proposés aux autres investisseurs. Pour le Cameroun, un tel engagement de la part de son arrangeur serait une bonne opération car le pays serait alors garanti d’avoir une bonne partie du montant qu’il sollicite avant même de placer son emprunt. « Il n’est pas exclu que dans les critères de choix de l’actuel arrangeur, que celui-ci ait fait une proposition de prise ferme particulièrement alléchante qui ait séduit le président de la République. C’est un élément de poids dans le choix d’un arrangeur » commente un expert financier.

Lire aussi : Dette souverraine : les menaces qui pèsent sur l’eurobond du Cameroun

Afin de minimiser les coûts sur cet emprunt, le Cameroun pourrait solliciter la garantie d’une institution financière comme la Banque Africaine de Développement(BAD) afin d’atténuer les risques de crédit auprès des investisseurs. Pour le pays, le défi principal reste celui de mobiliser les fonds avec un taux d’intérêt en dessous de 5%. Pour sa dernière notation le 28 octobre 2020, l’agence américaine Moody’s a attribué les notes «B2» assortie d’une perspective stable. Cependant, estime l’agence de notation, le profil de crédit du pays est limité par plusieurs facteurs. « Le risque politique intérieur est l’un des principaux facteurs de risques d’événements au Cameroun, principalement en ce qui concerne le risque de succession et les troubles continus dans les régions anglophones du pays » révèle l’agence Moody’s. A cela, il faut ajouter le rythme d’endettement préoccupant du pays. La dette publique extérieure du pays a significativement augmenté en raison du programme d’investissement public du Cameroun, financé principalement par l’extérieur, exacerbé par sa capacité à générer des revenus inférieurs à la médiane, ce qui pèse sur l’accessibilité de la dette. Pour se prémunir d’un taux élevé sur son eurobond, le Cameroun pourrait donc se retourner vers la BAD et de son « AAA ». Pour rappel, ce n’est pas la première fois que l’institution financière apporte sa caution sur les obligations du Cameroun. En 2015 l’institution multilatérale avait, sur demande du Cameroun accepté de porter une garantie partielle de crédit de 500 millions d’euros destinée à couvrir les obligations de paiement de la République du Cameroun associées au swap de devise que le pays avait mis en place. Cette opération supposait qu’au cas où le pays ne respecterait pas ses obligations, la BAD se substituerait à l’Etat pour payer les investisseurs à hauteur du montant couvert.

Lire la suite du dossier dans l’édition N° 420 du journal EcoMatin actuellement en kiosques…